养殖龙头牧原股份2022年财报解读深度分析

牧原股份的2022年报和新希望一样,开篇就是重要风险提示,看来养殖企业的风险意识是第一位的,这里我们也把重要风险列一下,方便我们了解牧原股份都有哪些要注意的风险:1、发生疫病的风险;2、生猪价格波动的风险;3、原材料价格波动的风险;4、食品安全风险;5、经营管理和市场风险;6、自然灾害风险。

咱们按照顺序先看财报数据、管理层讨论与分析、估值概况、券商预测,最后是人生证道 的一点浅见,咱们按照的顺序来走!

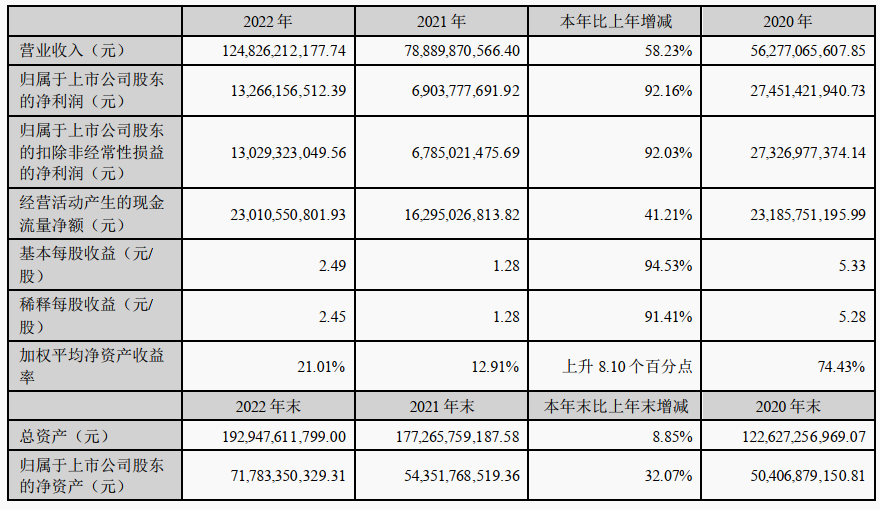

一、财报数据:

只看2年的数据显然不能对牧原股份的财务状况有一个全面的了解,我们拉长一些比较:

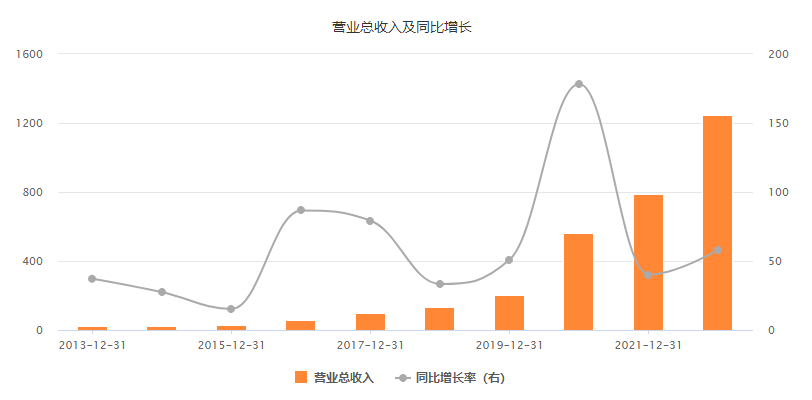

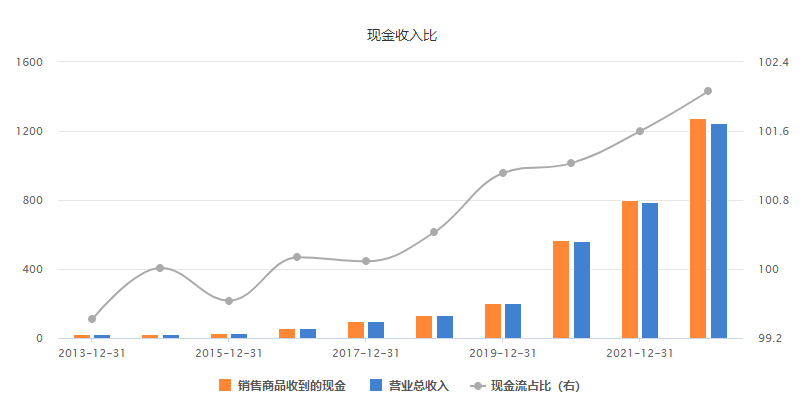

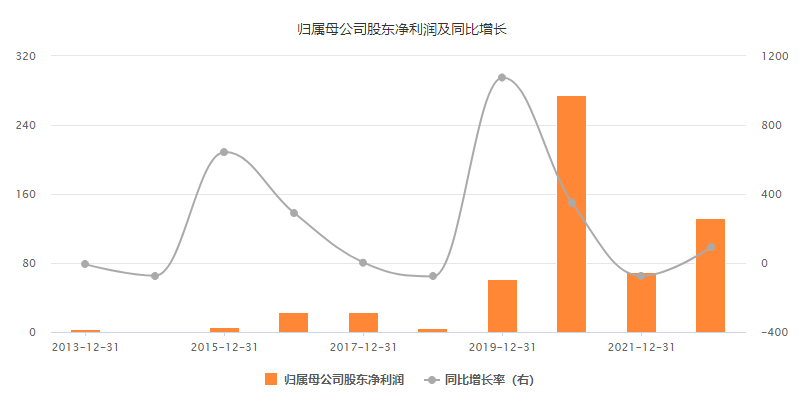

纯数字看起来不够直观,咱们把主要项目转换成图表:

营业收入看,从2013年的20.44亿,到2022年的1248亿,足足增长了61倍。

现金收入比可以看到,牧原股份卖出的猪都是收到款的,行业特性好理解。

净利润显示出牧原股份所处行业的周期性,但总体来说还是随着营业收入的增加,净利润也在疯狂增加,从2013年的3亿元,最高2020年303亿,达到了100倍的增幅,虽然2022年只有149亿的净利润,但也有50倍的增幅。

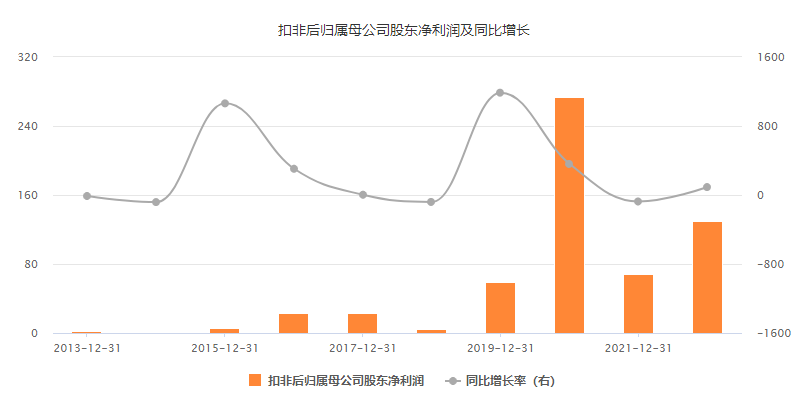

扣非后虽有差距,但幅度不大,还有个特点,我们看到其他养猪企业因为周期原因,爆亏爆赚,牧原股份十年来没亏过钱,有点神奇。

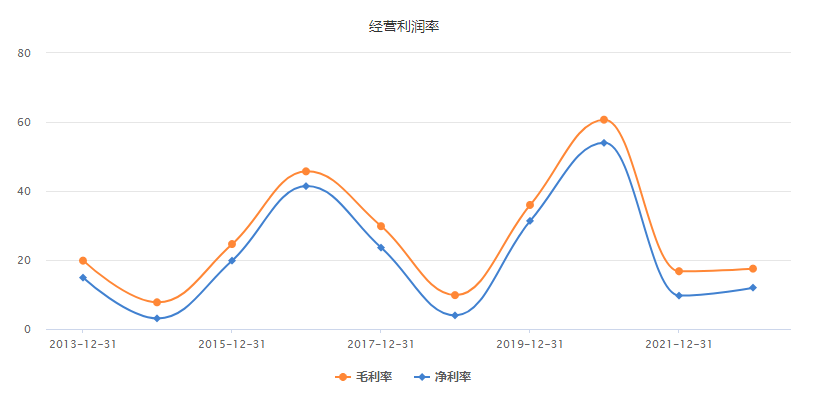

利润率方面,利润率因为周期原因波动波动较大,这也可以理解。

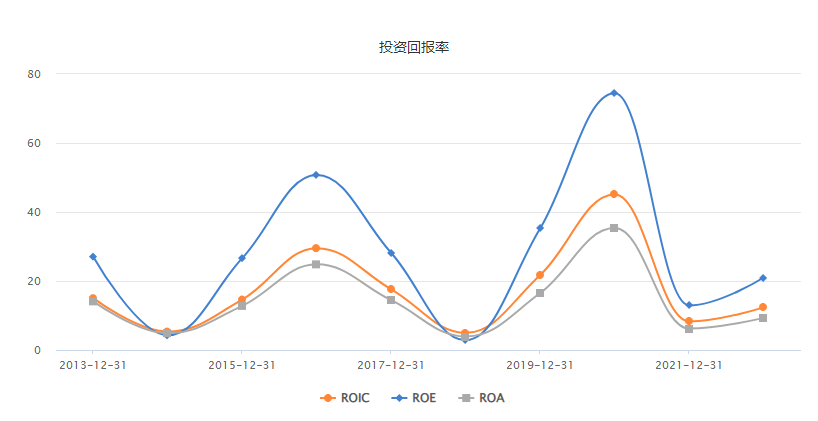

投资回报看同样不稳定,ROE低的时候只有个位数,高的时候达到了惊人74%,十年平均27.7%属于非常优秀的行列。

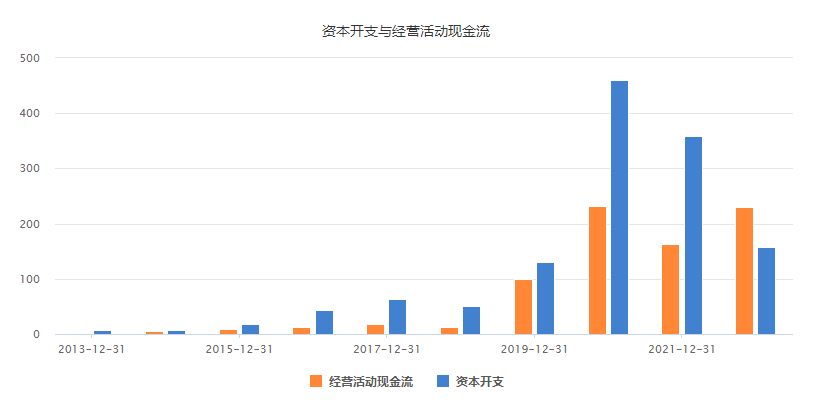

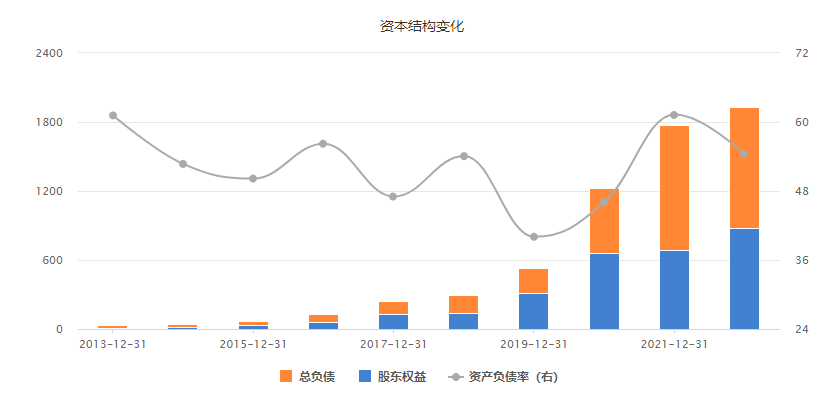

资本开支可以看到,这些年牧原股份基本上一直在投产能,基本上把赚的钱都用于扩产了,甚至还借了不少钱。这就可以解释为啥营收能够增长这么快的原因了。

资本结构显示,公司负债率常年基本保持在50%左右,在行业里不算太高。

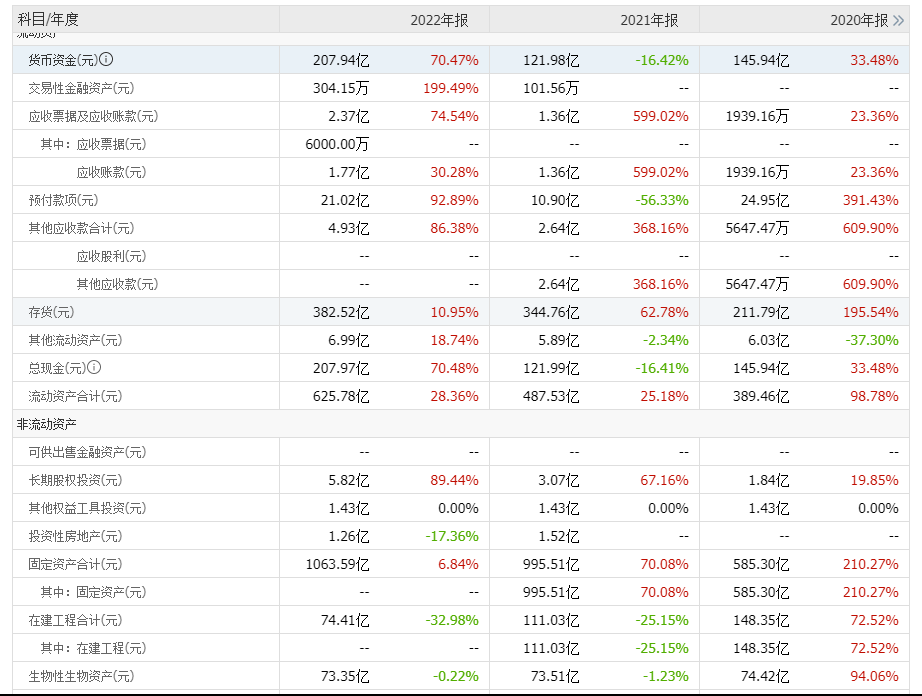

资产负债表我们看到,账上现金还有200多亿,应收款基本上没有,存货和固定资产增速很快,在建工程已经慢下来了。

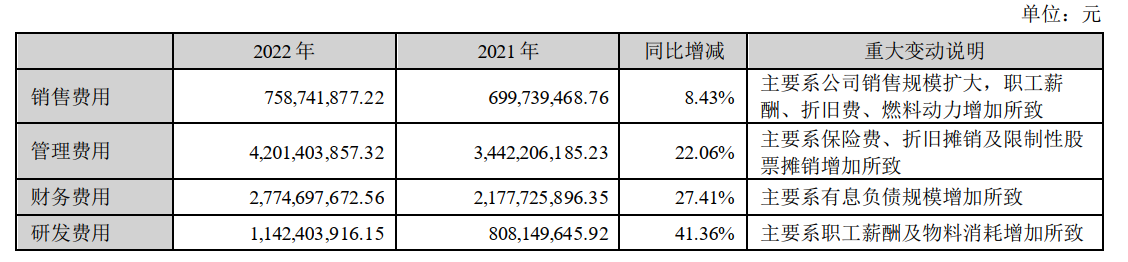

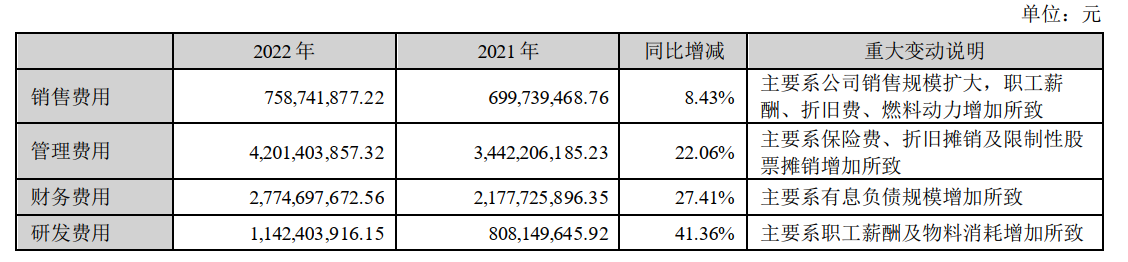

三费看增速最快的是研发费用,这里面体现了公司注重研发创新,当然还能拿政-府的补贴。

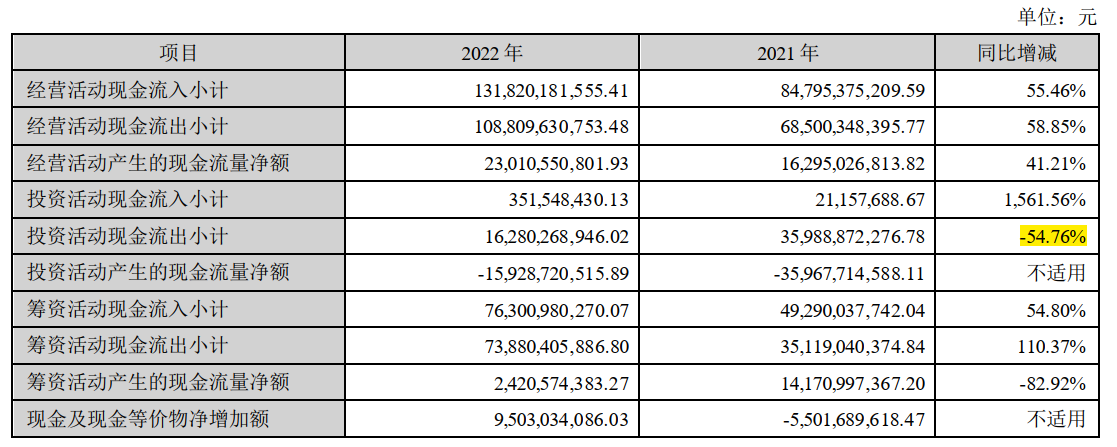

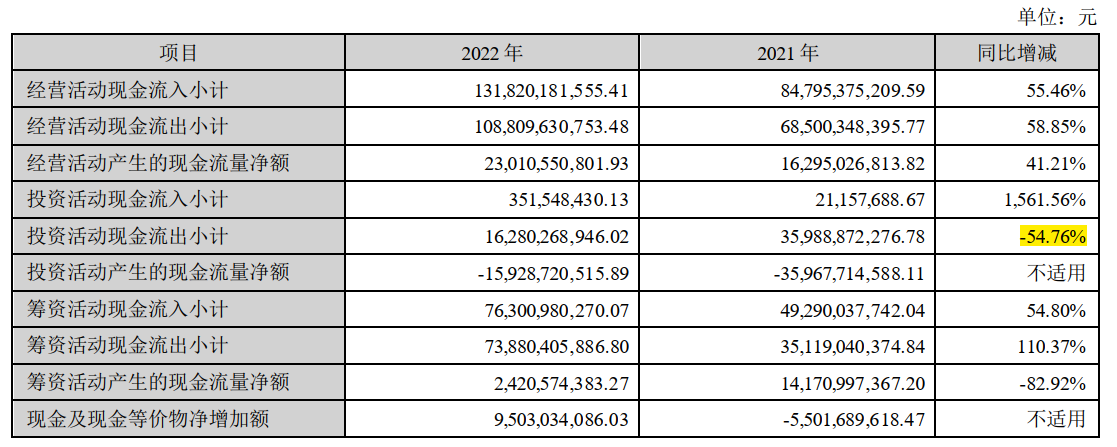

现金流看,还是不错的,流入在增加,投资在减少说明放缓了节奏,当然筹资也增加的很快,和规模增速基本上匹配,没发现啥大问题。

二、管理层讨论与分析

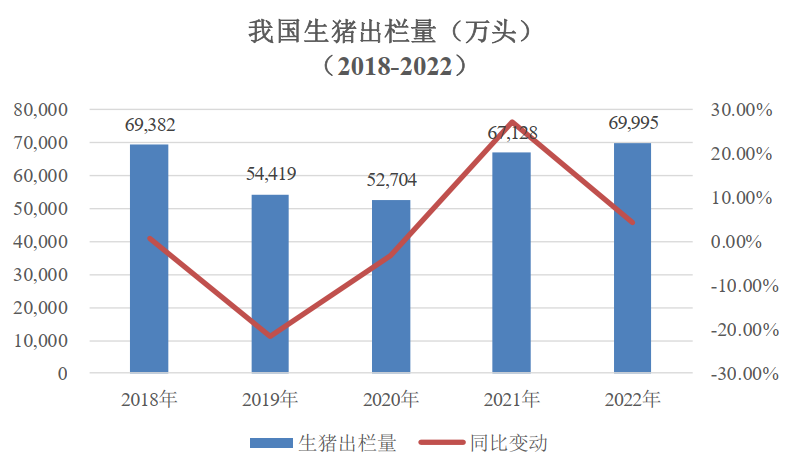

国家统计局数据显示: 2022 年,我国生猪出栏量 69,995 万头,较上年上升 4.27%。截至

2022 年末,全国能繁母猪存栏量 4,390 万头,较上年增长 1.41%;生猪存栏量 45,256 万头,

较上年增长 0.74%。

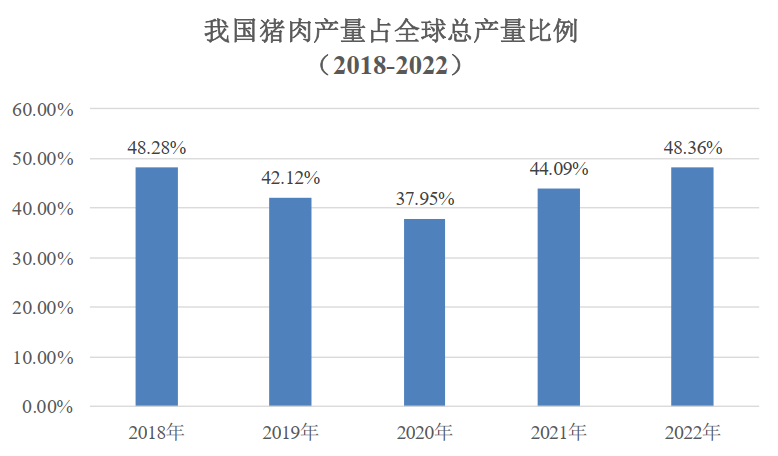

我国是全球最大的猪肉生产国。2022年我国猪肉产量占全球比例为 48.36%,较过去两年明显回升。我国也是全球最大的猪肉消费国。 2022年我国猪肉消费量约占全球猪肉消费量的 51%左右,中国人均猪肉消费量约为世界人均猪肉消费量的 2 倍。

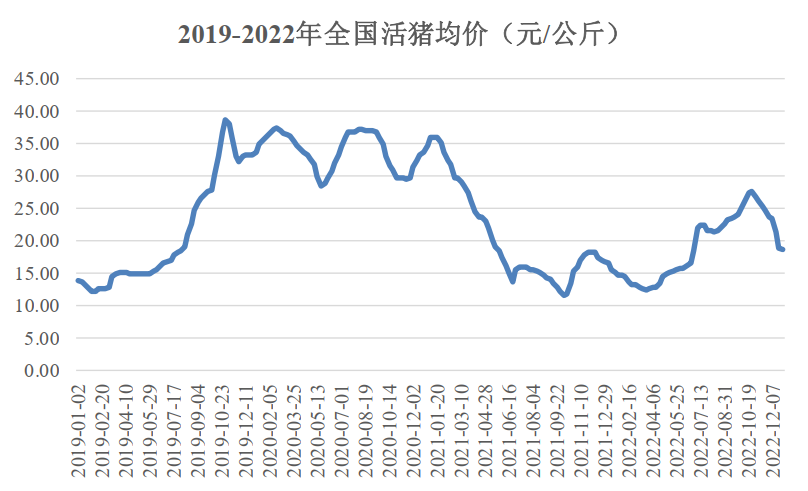

生猪价格走势

2022年我国生猪出栏量居前的十家企业合计出栏 14,192 万头,占全国生猪总出栏量的份额为 20.28%,较 2021 年有所提升。我国生猪养殖行业集中度近年来呈现持续上升趋势,但相比其他产业发展较为成熟的国家,行业整体规模化程度仍处于较低水平。

2022 年,牧原股份公司销售生猪 6,120.1 万头,其中商品猪 5,529.6 万头(包括向全资子公司牧原

肉食及其子公司合计销售 736.8 万头),仔猪 555.8 万头,种猪 34.6 万头; 2022 年公司屠宰生猪 736.2 万头,销售鲜、冻品等猪肉产品 75.7 万吨。

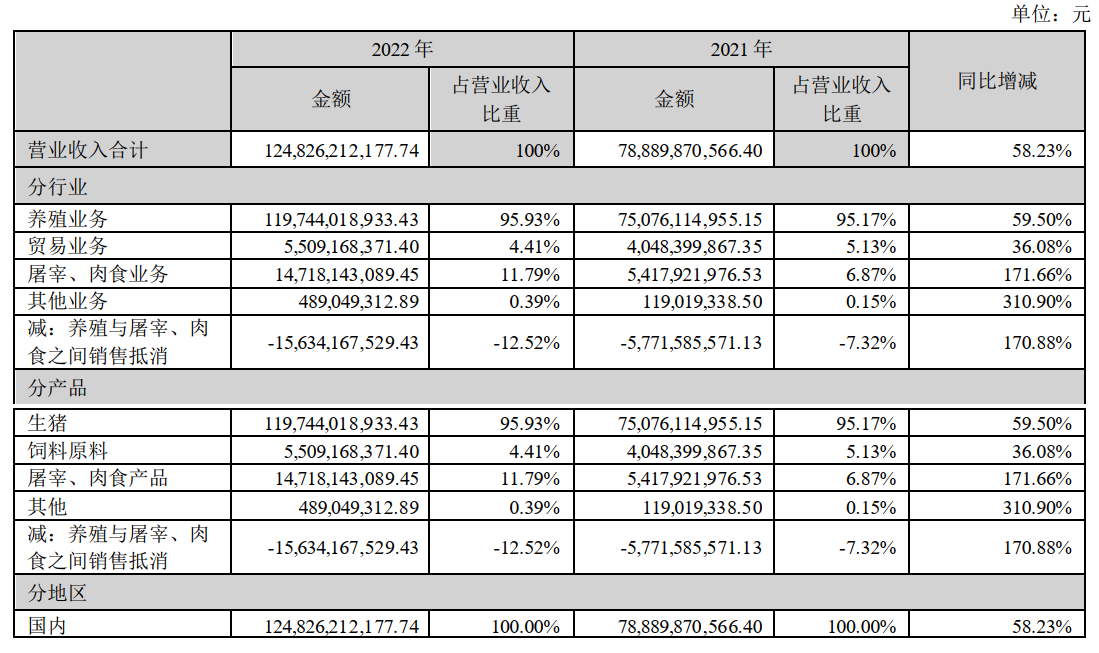

2022 年公司实现营业收入 1,248.26 亿元,较上年同期增长 58.23%,其中,屠宰、肉食业务实现营业收入 147.18 亿元,较上年同期增长 171.66%; 实现净利润 149.33 亿元,同比增长 95.50%。

2022 年公司各项生产指标较 2021 年有明显改善,全年养殖成本呈现持续下降趋势。公司 2022 年全年平均商品猪完全成本在 15.7 元/kg左右,第四季度公司商品猪完全成本已降至 15.5 元/kg 以下,剔除原粮价格上涨对成本的影响后,公司已基本实现年度成本下降目标。

截至 2022 年末,公司已有全资及控股子公司 288 家,分布全国 24 个省级行政区。

公司已有养殖产能约 7,500 万头/年;共投产 10 家屠宰厂, 设计屠宰产能 2,900 万头/年。

经营模式

公司采用垂直一体化的经营模式,现已形成集饲料加工、种猪育种、商品猪饲养、屠宰肉食为一体的猪肉产业链,覆盖整个生猪产业价值链。垂直一体化经营模式便于公司实施更加严格的成本管理与质量控制,全方位保证经营成果。

公司自建饲料厂,自主研发营养配方并生产饲料以满足各阶段生猪饲养需求,并根据原粮市场行情变化趋势及时调整饲料配方,并应用低蛋白日粮技术降低豆粕使用量,从而有效控制养殖成本。

公司采用轮回二元育种体系,不依赖外部采购种猪,通过持续自主选育建立育种核心群,有助于降低生产成本和疫病风险。

核心竞争力分析

(一)一体化产业链优势:公司经过 30 余年发展,现已形成集饲料加工、种猪选育、种猪扩繁、商品猪饲养、屠宰肉食等环节于一体的猪肉产业链。

1、食品安全优势;2、疫病防控优势;3、成本控制优势;4、标准化生产和规模化经营优势;

(二)智能化现代装备优势:技术团队对猪舍设计持续研发创新,积累了大量技术与经验。公司智能化现代猪舍能够为猪群提供洁净、舒适、健康的生长环境,在确保动物福利的同时,也能够减少劳动力投入,提高生产效率。

(三)生猪育种优势:通过 30 余年选育,形成了遗传性能稳定、一致性好、适应性强、综合效益好的种猪群。轮回二元育种体系。从核心群选留公猪直接应用至父母代母猪,进行多品系轮回杂交生产,其优点是: 每代的父母代母猪都可保持杂交优势。特别是繁殖力更强、抗逆性能更好等性状; 可节省父母代母猪生产成本,无需外购父母代母猪; 可降低大量引进父母代母猪带来的疾病风险; 有利于本场猪群适应性的提高。

(四)营养技术优势:公司根据原材料性价比及时调整饲料配方,有效降低饲料成本。可根据猪群生长性能动态调整营养供给,实现一日一配方、精准供给营养。

(五)原粮采购优势:公司通过与国内外主要粮商达成业务合作关系,积极多渠道扩充粮源,锁定原粮供应,降低风险。公司还围绕粮食产区进行供应链布局,积极探索创新农业生产模式和订单农业,

提高公司对产区粮源品质的管控能力,构建采购生态。

(六)生产管理优势:公司对饲料加工、种猪选育、种猪扩繁、商品猪饲养、屠宰肉食等业务环节各项生产流程标准化制度和技术规范,建立了统一的技术、标准、装备、人员、管理生产体系,推动了公司养殖技术进步,养殖生产效率提高。

(七)人才优势:公司创始人秦英林先生,毕业于河南农业大学畜牧专业,与杨瑞华、褚柯、李彦朋等一批行业经验丰富、理论功底扎实的技术骨干构成了公司核心研发团队。

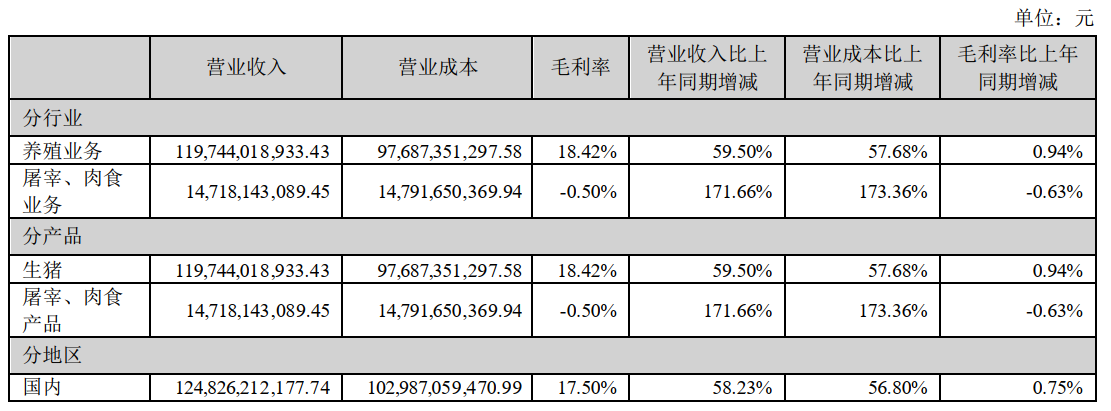

公司很聚焦,围绕养猪、杀猪、卖猪做文章,且各板块增速都很快,特别是屠宰方面。

利润主要是来自于养殖,杀猪卖肉基本上不赚钱,让同是河南老乡的双汇发展感到很无奈。养殖的毛利润比温氏股份(只对比养猪)的17.45%,多了1%虽然看起来不多,放大到上千亿就不得了。

营业成本看,饲料占大头,其次是薪酬和折旧,药品占到5.13%其他占比很少。这方面新希望和温氏股份的年报里没有详细披露,暂时没办法对比。

三费看增速最快的是研发费用,这里面体现了公司注重研发创新,当然还能拿政-府的补贴。

现金流看,还是不错的,流入在增加,投资在减少说明放缓了节奏,当然筹资也增加的很快,和规模增速基本上匹配,没发现啥大问题。

(一)一行业发展状况、发展机遇与市场竞争格局

我国生猪养殖行业主要具备以下特征:

1、市场规模大,行业集中度较低

2、行业整体生产水平仍有待提升

3、行业政策变化:从“运猪”转向“运肉”

(二)公司发展目标

1、稳步扩大生猪养殖规模,向社会提供更多优质猪肉食品。

2、创新驱动发展,推进养猪全面转型升级。

3、延伸产业链,提供高品质猪肉食品

(三) 2022 年经营计划完成情况以及 2023 年经营计划

2022 年,公司出栏生猪 6,120.1 万头,与年度经营计划相符。

2023 年,公司预计出栏生猪 6,500 万头至 7,100 万头。

(四)可能面临的风险和采取的措施

1、疫病防控:智能装备方面:通过创新研发和普及使用新风过滤系统、独立通风系统、智能饲喂系统、智能环控系统等智能装备,大幅提高猪舍环境质量,减少疫病发生,提升猪群健康程度;人员方面:公司拥有一支规模庞大、专业能力较强的兽医人才队伍,同时公司通过日常对于业务人员生物安全培训增强人员生物安全防控意识和防控能力,提升人员应对疫病风险处理能力,减少疫病的发生;制度方面:公司建立有完善的生物安全防控业务标准化流程和严格的生物安全防控制度。针对疫病,公司强化预警体系,严格做好车辆、人员、饲料等全环节管控,降低疫病的发生率。

2、成本控制:公司将持续优化经营管理,提升育种技术,加强营养管理、疫病控制、环境控制等,实施自动化、智能化、标准化管理,提高生产成绩,降低养殖成本。

3、原材料价格波动:公司围绕粮食产区进行供应链布局,积极探索创新农业生产模式和订单农业,构建采购生态积极开拓全球采购渠道,打造公司原粮采购优势;三是降低原材料运输成本。

4、食品安全:建立了完善的食品安全控制体系,形成覆盖饲料加工、种猪选育、种猪扩繁、商品猪饲养、屠宰肉食,从源头到销售的全程有效监督与管理,确保产品质量与食品安全。

5、渠道开拓:未来公司会继续严格把控供应商和客户的准入,拓展合作渠道,降低单一供应商或客户依赖,严格把控风险,保障企业的稳定发展。

6、自然灾害:为应对可能发生的自然灾害,公司制定有专门的风险预警机制和风险预案,能够及时有效的根据预案调动资源将风险带来的影响降到最低。

三、估值概况:

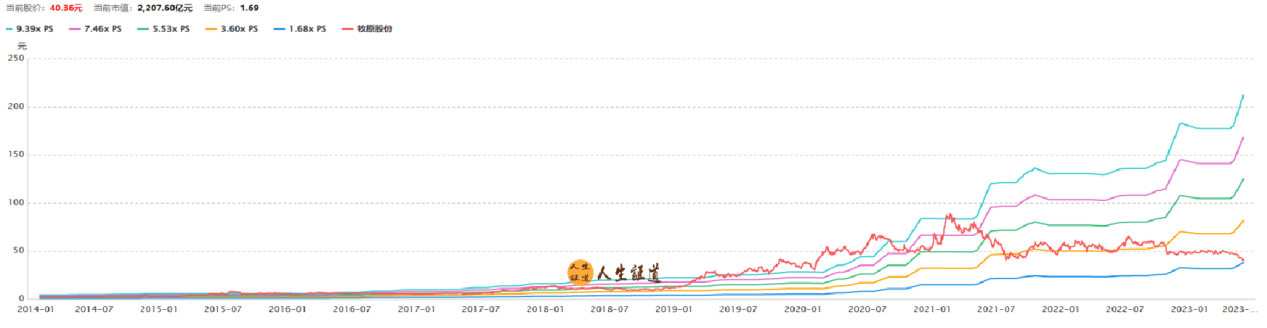

扣非后的PE-TTM 当前值: 12.80倍 当前分位点 13.80% 最大值: 401.93 (-30.80)倍 平均值: 38.02倍 最小值: 7.11倍,因为周期太过明显,市盈率不具备参考价值。

PB 当前值: 3.186倍 当前分位点 1.20% 最大值: 18.510倍 平均值: 7.536倍 最小值: 2.862倍处于历史低位。

PS-TTM 当前值: 1.69倍 当前分位点 0.04% 最大值: 16.59倍 平均值: 6.48倍 最小值: 1.68倍

市销率的河流图在营收快速增长的加持下效果拉满的状态。

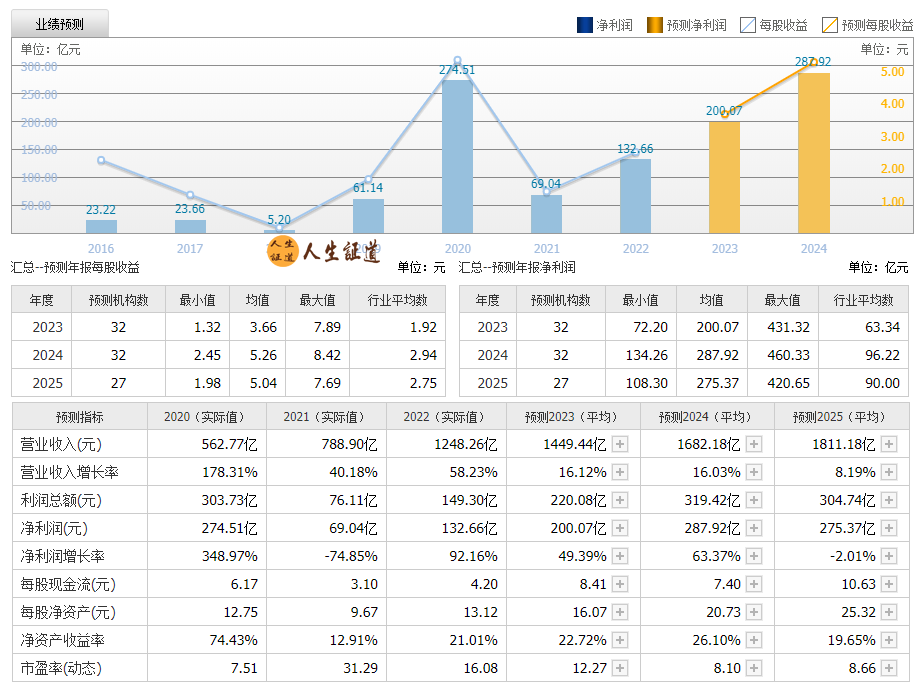

四、机构预测:

截至2023-06-02,6个月以内共有 32 家机构对牧原股份的2023年度业绩作出预测;

预测2023年每股收益 3.66 元,较去年同比增长 46.99%, 预测2023年净利润 200.07 亿元,较去年同比增长 50.81%

五、证道观点:

虽然牧原股份上市不足十年,但养猪的历史已经有30年了,可以说创始人的人生志向就是养猪,相较温氏股份和新东方,无疑相当的聚焦,满满的情怀。

从经营上讲,多年来一路狂飙,营收每年一个台阶的上,全程自繁自养模式决定他的效率高成本低,但投资也大,对比温氏和新希望月正邦科技的等“公司 农户”模式相对轻资产,有较大的成本优势,因为周期明显,很多公司都有过高光时刻,造成现在大家都不愿意去产能,卷死同行的结果就是把正邦科技变成了ST正邦了,现在大家都在猜下一个ST会是谁?

单看牧原股份的历史估值,现在市净率和市销率都在低位,如果今年下半年能够猪价回升,现在无疑是比较好的盈亏比的位置,当然周期行业的事情就没办法说确定性,更别谈持续性,价值股的特点是拿住熬着,周期估的特点是对机会的把握,人生发财靠康波,祝愿各位小伙伴能够抓住每一次机遇,不浪费每一次的危机。

{{item.content}}