史上最全猪企分析之六25家生猪养殖企业2022年报全家福

很久没写猪周期的文章了,这次的猪周期太磨人,反反复复地做过山车,心累。于是本人把主要精力放在困境反转和消费上,但并不是不关注猪周期,最近25家生猪养殖企业年报也都披露了,今天就简单分析一下年报。

目前一些猪企开始暴雷,看年报更应该关注:各家猪企的资产状况,别买到雷。如果企业暴雷了,扩张再多的产能也是给他人做嫁衣。当前猪周期未见明显反转迹象,猪价上涨点还有待确认,投资猪企时:安全性大于成长性。换句话说,只有活下来的企业,才能吃到景气周期的红利。如果未来能繁母猪持续去化,猪价反转,那优选成长性高的企业。本篇文章首先分析企业的资产负债情况,然后分析成本和盈利情况,最后拆分业务计算投资价值。

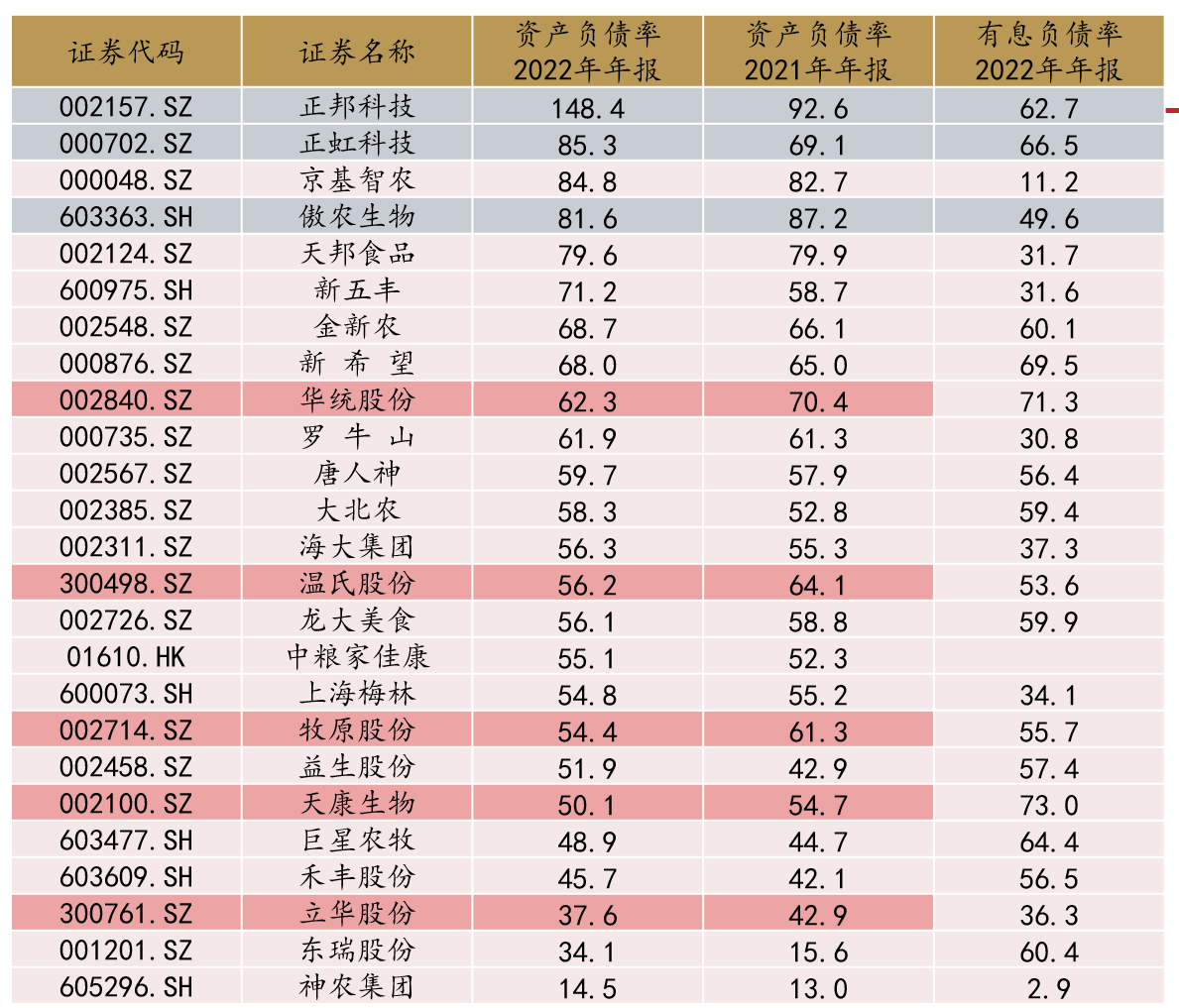

一、资产负债率

资产负债率是看企业财务安全状况的第一指标,高负债的企业很难再继续融到钱,不可能继续扩充产能,甚至可能连买饲料的钱都没有,只能卖猪、卖场,换取现金以求苟活。投资负债率过高的企业,需要谨慎。

首先,负债率是用来剔除危险企业的,从2022年的负债率来看,正邦科技、正虹科技、傲农生物很危险。京基智农由于有房地产业务,故而负债率比较高。

从整体上看,大多数猪企的负债率是上升的,但华统股份、温氏股份、牧原股份、天康生物和立华股份负债率是下降的。这主要和去年的盈利状况有关,盈利的企业资产增加,负债降低。

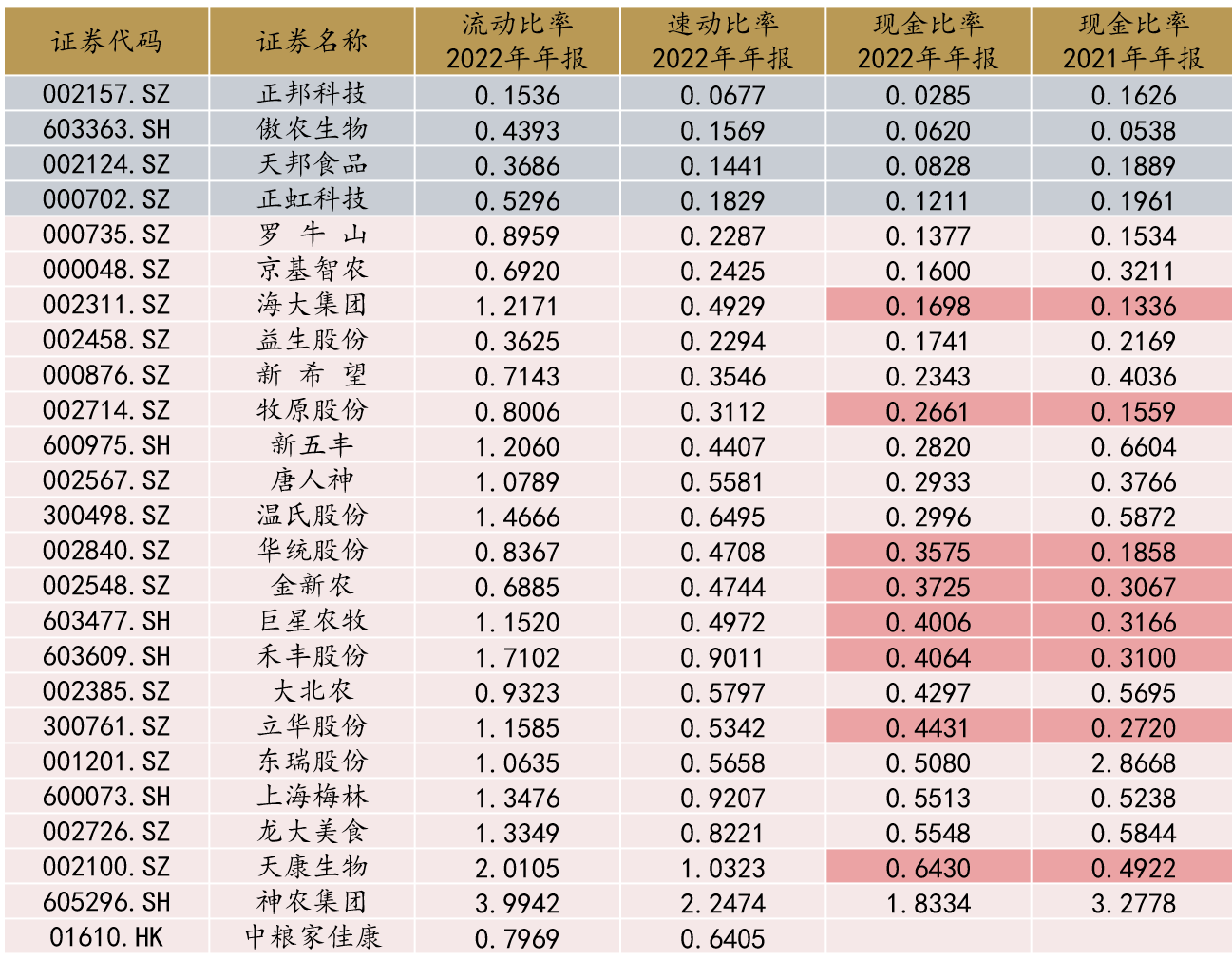

二、现金比率

现金比率,这个指标直接关系着企业的经营情况,是否有钱买饲料喂猪。负债率较高的企业,现金比率往往不太乐观。比如*ST正邦、傲农生物、天邦食品、正虹科技。

大多数猪企的现金比率是下滑的,也就是说,现金减少、流动负债增加,企业现金流紧张。但是海大集团、牧原股份、华统股份、金新农、巨星农牧、禾丰股份、立华股份和天康生物的现金比率同比去年是上升的。

神农集团、天康生物、东瑞股份、立华股份、禾丰股份无论是负债率,还是现金比率都比较优秀,排在前列。

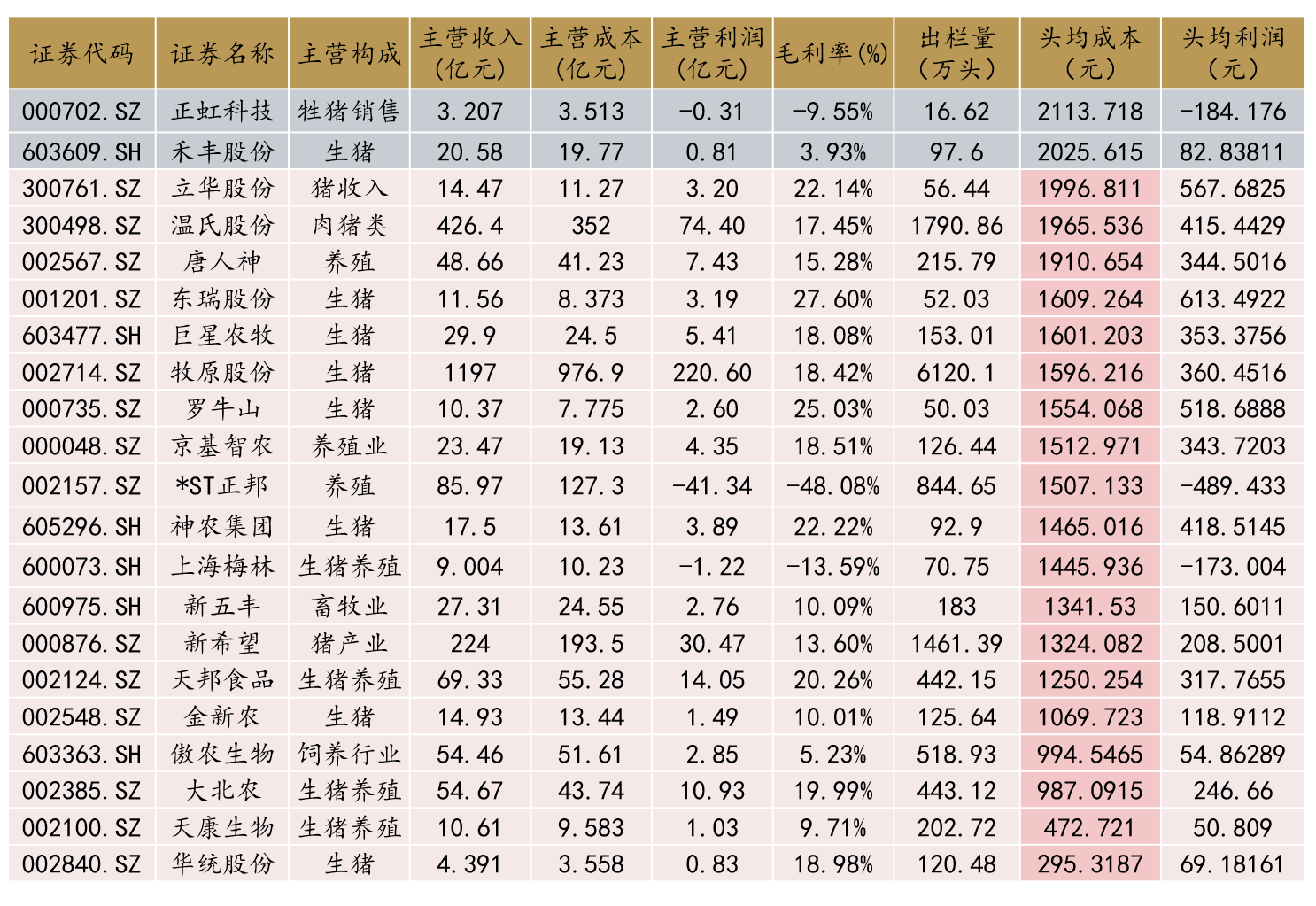

三、头均盈利

头均盈利是本篇文章的重头戏。这里认为25家上市猪企都是纯生猪养殖企业,不管他是做饲料,还是兽药,这些业务都认为是用来为养殖服务的。头均盈利直接采用净利润除以出栏量。这个指标主要反应养殖企业的成本。我国各地方生猪价格大致相同,养殖成本低的企业,头均盈利相对较高。

从下表中可以看出,头均盈利排在前列的大多都是养鸡企业,比如立华股份、禾丰股份、温氏股份。去年是鸡的景气周期,利润丰厚。

上海梅林、龙大美食属于食品行业,利润率高于养殖,补贴了生猪养殖业务,抬高了头均盈利。

生猪养殖比例较高的企业中,神农集团和牧原股份的头均盈利在200-300元这个区间,属于第一梯队,养殖成本有绝对的优势。

第二梯队是天邦食品、天康生物、巨星农牧、华统股份,头均盈利在100元以上。

意外的是天邦食品,居然没有亏损,甚至还排在第二梯队,这么反直觉的情况,我们就需要细究:天邦到底是因为成本控制得好,还是出售子公司获得收益使得头均盈利排在前列。查看其年报可以发现,2022年的盈利主要是出售子公司史记生物获得的投资收益,天邦食品的扣非净利润为-10亿,头均亏损226元。

天康生物因为有兽药、饲料等业务帮扶,头均盈利名列前茅,但是他和巨星农牧头均盈利相仿,我是很不满意的。这说明天康生物的养殖成本是高于巨星农牧的,并且2022年巨星农牧的皮革业务是亏损的。个人持有天康生物,现在的感觉就是恨铁不成刚。爱之深,恨之切。

华统股份有屠宰业务支撑,盈利不错,缺点就是年报中没有拆分屠宰业务和养殖业务,不便于推算其养殖成本。

第三梯队的是中粮家佳康、东瑞股份、大北农、唐人神。家佳康是期货玩脱了;东瑞生猪售价最高,头均盈利却不太行。

亏损的金新农、新五丰、新希望、傲农生物、正虹科技、正邦科技,得挨批评,明天把家长叫来!

四、生猪养殖业务毛利率

养殖毛利率可以从侧面反应公司生猪养殖的盈利状况,从而推测公司的养殖成本。

从上表可以看到:东瑞股份以27.6%的毛利率力压全场,赢得桂冠。这主要得益于其供港优势,生猪品质高、售价高。罗牛山出栏中含有海南黑猪,黑猪售价高于白猪,其毛利率以25%排在第二。神农集团排在第三,神农集团的养殖成本向来能与牧原股份媲美。立华股份主要产区在江苏和安徽,生猪销售月均价比天康生物高1-3元,所以毛利率也高。

天邦食品排名第五,潜意识里,他的毛利率应该和正邦科技、傲农生物一个水平,结果毛利率奇高。个人理解是因为收入端天邦销售仔猪比例偏高,及产能主要在华东地区,猪价相对较高,同时成本端天邦清退落后产能,降本增效,所以毛利率较高。综合年报信息来看,天邦正逐渐摆脱失速螺旋,如果景气周期尽快到来,天邦食品有很大的投资价值。

大北农、华统股份、京基智农、牧原股份、巨星农牧、温氏股份、唐人神、新希望、新五丰、金新农的毛利率在20%-10%之间,处于第二梯队。华统股份、天康生物部分生猪业务和屠宰业务混在一起,实际生猪养殖业务收入高于表中数据。

天康生物、傲农生物、禾丰股份的生猪养殖毛利率在10%以下,处于第三梯队。这里依然要批评我持有的天康生物,毛利率排在倒数,仅为9.71%。综合考虑,天康生物是安全性和成长性的折衷,如果未来猪周期确定反转,天康并不是最优选择。

正虹科技、上海梅林、*ST正邦、益生股份毛利率为负,需要反思。益生股份一个卖种猪的企业居然还能亏损。

五、生猪养殖业务头均利润

头均利润的排名和毛利率排名很相似,头均利润高的企业毛利率也相对较高。

第一梯队是头均利润在400元以上:东瑞股份、立华股份、罗牛山、神农集团、温氏股份。

第二梯队是头均利润在400-200元:牧原股份、巨星农牧、唐人神、京基智农、天邦食品、大北农、新希望。

第三梯队是头均利润在200-0元:新五丰、金新农、禾丰股份、华统股份、傲农生物、天康生物。华统股份、天康生物的头均养殖成本、头均利润明显不对,翻看其年报可推测其部分出栏生猪用于食品业务,部分养殖业务的收入并入食品业务,导致出栏数据和养殖业务数据不匹配。

六、生猪养殖业务头均成本

头均成本、头均利润,不仅和管理、养殖效率相关,也和出栏结构有关:仔猪出栏量大,头均成本、头均利润通常就相对较低;出栏的大肥猪多,养殖成本也相应较高。综合观察头均成本和头均利润,可以剔除一些养殖成本奇高、盈利极差的企业。

正虹科技、禾丰股份,头均成本高于2000元,头均盈利却很少,甚至亏损,这说明其养殖效率奇低,需要降本增效。

正邦今年大量出售仔猪回血,2022年12月销售仔猪的数量已经超过商品猪(仔猪27.86万头,商品猪20.85万头),头均成本被仔猪拉低,但由于其养殖成本高,头均亏损489元。

立华股份、温氏股份、东瑞股份和罗牛山虽然头均成本排在前列,但头均利润也很高,推导出毛利率高,属于养殖效益优秀的企业。

至于其他猪企,读者可以自己计算一下出栏结构,从而分析各猪企的养殖效率,需要原始数据的可以私信我获取。

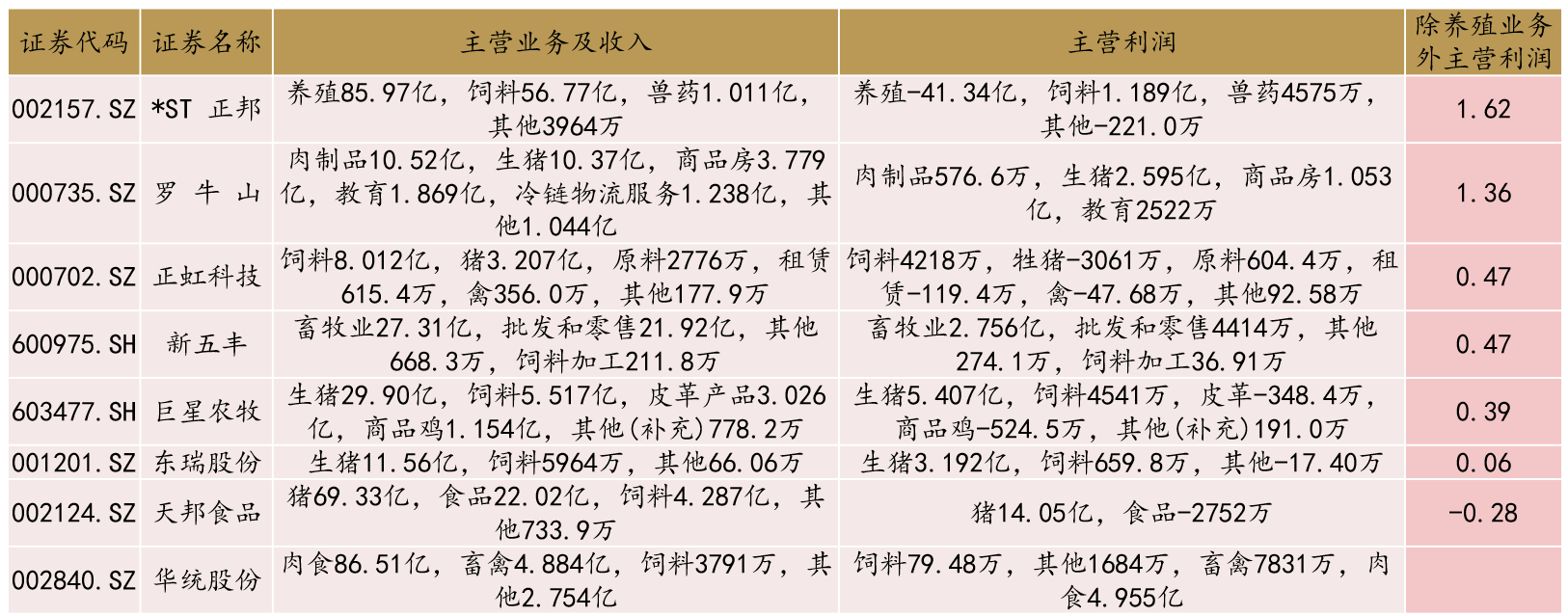

七、业务拆分

分析一家企业的时候,首先就要看他的营收和主营业务构成,从而根据具体业务判断行业前景和投资价值。

目前,所有生猪养殖企业都开始向着全产业链方向发展,饲料企业开始养猪,养猪企也开始配套屠宰场,屠宰企业发力肉制品。双汇的前太子说过,未来双汇最大的敌人是牧原。目前牧原已有7500万头的生猪产能,约占全国生猪出栏量的10%,小范围内控制了生猪的供应,随着牧原屠宰业务的发展,势必会抢占双汇的鲜肉市场。当前生猪养殖企业全产业链发展势在必行。

大多数养殖企业是饲料起家,饲料营收占其收入的大头,比如:新希望、海大集团、大北农、唐人神、傲农生物、金新农、正虹科技、*ST正邦;温氏股份是猪、禽同步发展,两者收入占比大致相同;禾丰股份、立华股份主营是禽类,目前在大力扩展生猪养殖行业;益生股份主营种鸡,辅以种猪;华统股份、上海梅林、龙大美食、双汇发展是肉制品企业,正向上游生猪养殖行业扩张,力求把控品质,降低成本;新五丰合并天心种业后以出栏仔猪和种猪为主,辅以生猪;牧原股份、东瑞股份、神农集团是传统的生猪养殖企业,其他业务含量较少;京基智农曾经主营房地产,目前只经营存量房地产项目,全力发展生猪养殖。

天康生物是全产业链做得最好的企业,从上游的玉米、饲料、兽药,到中游的生猪养殖,以及下游屠宰肉食都有涉及。

注:华统股份、天康生物由于部分生猪养殖和屠宰业务混在一起,表中没有计算食品行业利润;牧原其他业务盈利较少,后续只估值生猪养殖业务;龙大美食没有公布生猪养殖业务数据,海大集团养殖业务难以拆分,这两家就没有统计。

八、2023年生猪业务估值

这里主要测算2023年的生猪业务的合理估值,2024年的估值待半年报出来以后再估算。生猪业务常用的估值测算方法是头均市值*年出栏量。头均市值=头均利润*PE。头均利润与猪价、出栏结构息息相关,PE与周期的进程、市场的资金量、公司的出栏增速等有关。牧原通常被用来和各家猪企比较,本文测算生猪业务估值时,头均市值就统一采用牧原股份2023年5月18日的头均市值(3312元/头)。

注:1.红色数据为估计值;2.PSY公开信息查找不到的统一采用20。

九、投资价值测算

生猪企业估值=生猪业务估值 其他业务估值=头均市值*出栏量 其他业务利润*5。估值时,生猪业务采用了牧原的头均市值进行估值,对部分养殖毛利率高的企业略有不公,也高估了部分仔猪出栏占比高的企业。生猪养殖以外的业务,采用5倍PE估值,不同业务采用同一估值,也是略有不公,饲料业务估值一般相对较低,兽药业务估值要高一些。这里只是提供一个估值测算思路,具体测算还是靠投资者自己,毕竟一千个投资者会有一千个哈姆雷特。

从表中可以看出排在前列的企业大多是负债率较高、资金紧张、安全性差一些的企业,由于市场对其的担忧、头均市值给的就相对较低一些,故而按照牧原来估值,预计涨幅就会偏高。比如*ST正邦、天邦食品、傲农生物、唐人神、新希望。

上海梅林2022年的食品业务做得不错,有增长。只是其11个亿的利润,要交4.4亿的所得税,40%的税率有些不可思议。中粮家佳康在港股,估值向来就低,业务增长也不错,很适合价值投资者。

金新农、大北农相较于上次分析,预计涨幅上涨了不少,主要原因就是这段时间跌得太多,基本面又没怎么变化。金新农5月19日大涨8%,领涨猪圈;大北农后续有望反弹。

温氏股份、牧原股份是猪圈的标杆,其头均市值决定了大多数猪企的估值。

新五丰当前被高估,其仔猪出栏占比高,头均市值应该调低,估值应低于表中的105亿。如果明年猪周期不反转,新五丰大概率会被划到灰域。

华统股份没有统计屠宰业务,将屠宰业务加上,估值应高于82.8亿。

巨星农牧严重高估,中欧拉高了市值,如果中欧走了,剩下的将是一地鸡毛。

东瑞股份的地域优势,头均市值应高于牧原,按头均市值5000估值的话,当前市值就是合理估值。

天康生物没有统计肉食业务,将肉食业务加上,估值高于156亿元,当前被严重低估。同时根据其业务规划,其他业务会有一个不错的提升,即使猪周期不反转,兽药业务也将带来增长。

统计数据工作量较大,难免有些错误,望大家多多指正。

{{item.content}}